К рынку инженерного ПО в терминологии IDC относятся:

- ПО автоматизированного проектирования (Mechanical CAD),

- ПО автоматизированного управления технологическим процессом (Mechanical CAM),

- ПО автоматизированного инжиниринга (Mechanical СAE),

- ПО совместного управления данными о продукте (cPDM) и

- прочее инженерное ПО.

2025

ОСК создает тяжелую судостроительную САПР

Объединенная судостроительная корпорация (ОСК) совместно с Центральным морским конструкторским бюро «Алмаз» и ГК «СиСофт» разрабатывает отечественную судостроительную систему автоматизированного проектирования тяжелого класса. Проект направлен на переход российского судостроения на отечественное программное обеспечение и оптимизацию взаимодействия всех участников отрасли. Об этом сообщило ЦМКБ «Алмаз» в июле 2025 года. Подробнее здесь

Россия и Китай начали совместную разработку САПР для проектирования чипов

Россия и Китай приступили к совместной разработке системы автоматизированного проектирования (САПР) для создания интегральных схем, ориентированной на применение в микроэлектронной промышленности. Проект предусматривает объединение технологических компетенций двух стран с целью формирования единой платформы для проектирования чипов и снижения зависимости от западных программных решений. О начале партнёрства стало известно 25 июня 2025 года. Подробнее здесь.

«Газпром», «Сибур» и «Роснефть» объявили о совместной разработке «тяжелой» САПР

АО «СиСофт Девелопмент», ПАО «Газпром», АО «МХК ЕвроХим», ПАО «Сибур Холдинг» и ПАО «НК Роснефть» сформировали координационный центр по созданию «тяжелой» системы автоматизированного проектирования (САПР). Об этом в середине июня 2025 года сообщил заместитель генерального директора по ИТ ООО «Газпром проектирование» Вячеслав Гурьянов.

По его словам, инициатором проекта является ПАО «Газпром». Появление специализированного координационного центра поможет в определении требований к САПР, координации дорожной карты и минимизации сроков реализации. Консорциум позволит поднять скорость принятия решений, будет способствовать улучшению гибкости управления и повышению эффективности распределения ресурсов.

| | Наша цель — сформировать сообщество, которое объединит знания и требования, что приведет к созданию российского тяжелого САПР. Мы верим, что это возможно, и это позволит нам выйти на мировой уровень и конкурировать с лучшими мировыми решениями, — говорит Гурьянов. | |

Председателем координационного центра избран заместитель начальника департамента ПАО «Газпром» Сергей Буторов. Утверждены организационная структура и устав центра. В рамках проекта создан общий интернет-ресурс: начато наполнение соответствующей базы знаний. Руководитель направления промышленного проектирования, ТХ и расчетного софта ПАО «Софтлайн» (ГК Softline) Николай Меньшой отмечает, что разработка отечественного тяжелого САПР — это ключевой этап на пути к технологическому суверенитету России. По его словам, появление координационного центра отражает зрелость российского ИТ-рынка и создает уникальную синергию практического опыта и компетенций в разработке программного обеспечения. Меньшой полагает, что от успеха этой инициативы во многом зависит будущее российской инженерной школы.[1]

Станкостроительный холдинг «СТАН» удалил ПО Siemens и перешел на российскую САПР

Станкостроительный холдинг «СТАН» завершил полный переход на российскую систему автоматизированного проектирования, отказавшись от продуктов Siemens PLM, которые использовал с 2018 года. Об этом сообщила Госкорпорация «Ростех» 7 февраля 2025 года. По ее данным, внедрение отечественного программного обеспечения в Центральном конструкторском управлении компании обеспечит автоматизацию всех этапов – от разработки документации до планирования материалов. Подробнее здесь.

2024

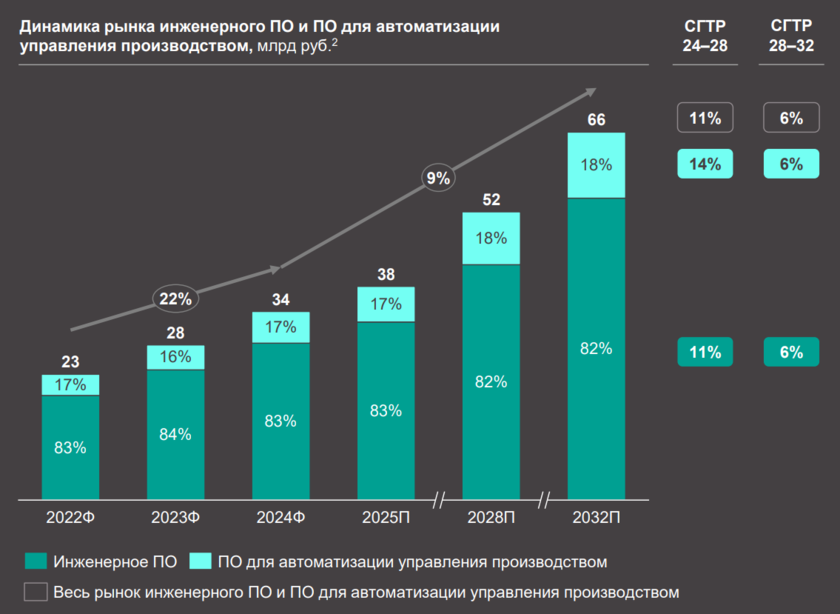

Рост объема российского рынка инженерного ПО на 21,4% до 34 млрд рублей

По итогам 2024 года затраты на российском рынке инженерного программного обеспечения составили около 34 млрд рублей. Для сравнения, годом ранее показатель находился на отметке 28 млрд рублей. Таким образом, зафиксирован рост на 21,4%. Об этом говорится в исследовании консалтинговой компании Б1, результаты которого опубликованы 18 августа 2025 года.

В рассмотрение берутся такие продукты, как ПО для автоматизации проектирования и инженерных расчетов (CAD, CAE, CAM), управления данными об изделиях (PDM, PLM) и объектах капитального строительства и недвижимости (TIM, BIM), ПО для инженерного документооборота и формирования среды общих данных, ПО сметных расчетов, ПО формирования цифровых двойников инженерных объектов и пр.

Отмечается, что в 2024 году в общем объеме выручки примерно 17% пришлось на ПО для автоматизации управления производством. Доля продаж другого инженерного программного обеспечения составила 83%. Годом ранее эти показатели находились на уровне 16% и 84% соответственно.

Аналитики отмечают, что рынок демонстрирует бурный рост, связанный со сформировавшейся геополитической обстановкой. Наблюдается активное импортозамещение продуктов ушедших глобальных игроков: для сегмента инженерного ПО это в первую очередь AutoCad, Dassault, Trimble и Bentley.Практики использования технологий гиперавтоматизации в российских компаниях. Результаты исследования TAdviser и SL Soft

Дальнейшими драйверами рынка названы развитие систем управления данными по продуктам (PDM, PLM), технологии информационного моделирования и сред общих данных для инженерных сооружений и строительства, а также интеграция функций искусственного интеллекта, автоматизация проектирования и моделирования. Для сегмента ПО для автоматизации управления производством ключевым фактором будет цифровая трансформация промышленного сектора и его автоматизация, в том числе с использованием сбора и анализа данных по работе оборудования, эффективного производственного планирования, оптимизации производственных графиков и MES (системы управления производственными процессами).

Аналитики полагают, что в дальнейшем среднегодовой темп роста в сложных процентах (CAGR) на рассматриваемом рынке составит 9%. Таким образом, к 2032 году расходы могут увеличиться примерно до 66 млрд рублей. При этом около 18% от суммарной выручки принесет ПО для автоматизации управления производством, еще 82% — другой софт инженерного класса. В целом, отрасль продолжит демонстрировать устойчивую положительную динамику.

| | Рынок программного обеспечения и ИТ-услуг играет ключевую роль в цифровой трансформации экономики России. В условиях ускоренной автоматизации, импортозамещения и роста спроса на цифровые решения бизнес и государство активно инвестируют в разработку, внедрение и поддержку ИТ-продуктов и сервисов, — отмечается в исследовании Б1. | |

Как сообщил газете «Коммерсантъ» гендиректор компании «Базис» Давид Мартиросов, по состоянию на 2024 год иностранные инженерные продукты занимают значительную долю в объеме используемых в РФ — около 50–60% у крупного бизнеса и 20–30% у госкомпаний. По его словам, росту отрасли препятствуют три фактора — инертность компаний, нехватка специалистов и большое количество мелких игроков, «только в области виртуализации в реестре отечественного ПО представлено около 50 компаний — соперничающие решения идут примерно в одном направлении, и ресурсы рынка в целом тратятся неэффективно». Сложности миграции на российские решения связаны с тем, что переходить на новые продукты как технически трудно, так и непривычно, говорит Мартиросов.[2]

Уровень пиратства на рынке инженерного ПО за год вырос до 70%

Генеральный директор ПАО «Нанософт» Андрей Серавкин в апреле 2025 года сообщил, что уровень использования нелицензионного и формально нелицензионного программного обеспечения на российском рынке инженерного ПО в 2024 году увеличился до 70% по сравнению с 65% в 2023 году.

Как пишет «Интерфакс», резкий рост доли нелицензионного ПО связан с тем, что западные вендоры объявили все свои лицензии в России вне закона. Компания Autodesk в начале 2024 года разослала российским заказчикам уведомления о том, что всё используемое ими программное обеспечение этого производителя теперь считается нелицензионным. В результате пользователи программных продуктов иностранных разработчиков фактически перешли в серую зону даже при условии, что ранее они приобрели этот софт на законных основаниях.

Глава «Нанософт» отметил, что ситуация будет постепенно улучшаться, поскольку заказчики активно формируют планы по миграции на российское программное обеспечение. Он подчеркнул, что переход не может произойти моментально, так как невозможно одномоментно перевести тысячи инженеров с одного программного продукта на другой. По мнению Серавкина, юридически заказчики перейдут на использование инженерного ПО от российских разработчиков в ближайшие несколько лет, но фактическое освоение отечественных решений будет зависеть от качества технической поддержки и развития продуктов российскими вендорами.

Несмотря на рост пиратства, российский рынок инженерного ПО в 2024 году продемонстрировал прирост на 16-18%. Согласно исследованию компании Strategy Partners, объем этого рынка в России по итогам 2023 года оценивался в ₽27 млрд. Прогнозируется, что рынок будет расти теми же темпами вплоть до 2030 года, когда его объем достигнет ₽74 млрд.[3]

Минпромторг готовит разработку САПР для создания 16-нм процессоров

Министерство промышленности и торговли России планирует начать разработку систем автоматизированного проектирования для создания процессоров с топологией 16 нанометров в период с 2030 по 2032 год. План представлен директором департамента цифровых технологий министерства Владимиром Дождевым в конце октября 2024 года.

Как передает «Коммерсантъ», общие затраты на научно-исследовательские и опытно-конструкторские работы по проекту составят ₽54,6 млрд до 2030 года. Ожидаемая выручка от реализации программ для разработки микросхем достигнет ₽3,6 млрд.

В России производство процессоров осуществляется на фабрике «Микрон» с использованием технологий 180 нм и 90 нм. Отечественные дизайн-центры используют программное обеспечение зарубежных компаний Synopsys и Cadence для проектирования чипов.

Генеральный директор «Байкал Электроникс» Андрей Евдокимов отметил заинтересованность компании в разработке программного обеспечения для проектирования процессоров 16 нм, подчеркнув потенциальный спрос на такие решения в дружественных странах.

Заместитель генерального директора по маркетингу МЦСТ Константин Трушкин подчеркнул необходимость поддержки развития САПР независимо от расположения производственных мощностей, несмотря на возможные изменения в дизайне процессоров при использовании новых систем проектирования.

Эксперты отрасли указывают на необходимость физического доступа к фабрикам с соответствующей топологией для тестирования программного обеспечения и получения параметров техпроцессов. Основатель НПЦ «Элвис» Ярослав Петричкович считает запланированные сроки разработки нереалистичными, отмечая, что создание подобных систем требует минимум пяти лет.

До начала специальной военной операции на Украине российские разработчики, включая «Байкал Электроникс», МЦСТ и НПЦ «Элвис», производили процессоры на мощностях тайваньской TSMC. Технология 16 нм также освоена на фабриках Intel в США и китайской SMIC.[4]

ОДК начала внедрять российское ПО для проектирования деталей авиадвигателей. На это выделено ₽2 млрд

Объединенная двигателестроительная корпорация (ОДК), входящая в Госкорпорацию «Ростех», приступила к внедрению отечественного программного обеспечения для проектирования деталей авиадвигателей. Проект реализуется с опережающим графиком, на его выполнение выделено ₽2 млрд из средств Российского фонда развития информационных технологий (РФРИТ). О результатах программы компания рассказала 24 октября 2024 года. Подробнее здесь.

В России создадут САПР для разработки 28-нм микрочипов

26 сентября 2024 года стало известно о том, что Минпромторг разработал «дорожную карту» развития систем автоматизированного проектирования (САПР) микроэлектроники до 2030 года. Затраты на научно-исследовательские и опытно-конструкторские работы (НИОКР) в рамках данной инициативы оцениваются в 54,6 млрд рублей.

Как сообщается газета «Коммерсантъ», к 2030 году планируется создать около 100 различных платформ САПР, а продажи такого ПО к указанной дате, как ожидается, достигнут 2,6 тыс. единиц. По оценкам, совокупная выручка от реализации 12 поднаправлений САПР к 2030-му должна составить 7,2 млрд рублей, из которых 3,6 млрд рублей придется на программы для разработки микросхем.

В «дорожной карте» также сказано, что в 2030 году планируется начать разработку САПР для проектирования чипов по 28-нм технологии. По состоянию на 2024 год в России, как отмечает Ассоциация разработчиков и производителей электроники (АРПЭ), доступны техпроцессы 250 нм, 180 нм и тестовые 90 нм. Вместе с тем ведущие зарубежные производители освоили выпуск 28-нм продукции в 2010 году.

В Минпромторге отмечают, что проекты по созданию САПР будут поддерживаться субсидиями в рамках постановлений правительства №2136 (о порядке выделения субсидий на НИОКР) и №529 (о порядке выделения субсидий российским организациям на возмещение части затрат на разработку цифровых платформ и программных продуктов для высокотехнологичной промышленной продукции). При этом подчеркивается, что разрабатываемые САПР должны поддерживать прежде всего те техпроцессы, которые доступны в РФ.

Гендиректор «Байкал Электроникс» Андрей Евдокимов отмечает, что, хотя в РФ нет завода по производству процессоров по топологии 28 нм, этот вопрос может быть решен к 2030 году. А представитель производителя серверов OpenYard сказал, что заинтересован в появлении отечественных САПР.[5]

Как искусственный интеллект меняет российский рынок инженерного ПО

Искусственный интеллект может стать основой для следующей трансформации рынка инженерного программного обеспечения в России. Внедрение ИИ осуществляется на всех уровнях соответствующей отрасли — от систем автоматизированного проектирования (CAD) и автоматизации инженерных расчетов (CAE) до платформ управления жизненным циклом изделия (PLM) и средств планирования ресурсов предприятия (ERP). Рыночные тенденции рассматриваются в обзоре фонда «Центр стратегических разработок «Северо-Запад», обнародованном в середине июня 2024 года.

Говорится, что российские компании активно развивают ИИ-инструменты в области инженерного ПО. Связано это с несколькими причинами. Одна из них — общий рост внимания к тематике ИИ, в том числе в контексте расширения механизмов господдержки в данной сфере. Кроме того, сформировалась необходимость в повышении производительности инженерного труда. В условиях рекордно низкой безработицы на рынке поиск новых сотрудников (инженеров, технологов) автоматически ведет к непропорциональному росту издержек на содержание инженерного штата. Постоянно растущая стоимость инженерного труда требует оптимизации, а ИИ рассматривается в качестве инструмента решения этой задачи.

Аналитики указывают на активный рост числа команд и стартапов, разрабатывающих продукты, базирующиеся на использовании ИИ. Решения нового поколения позволяют на порядки ускорить критические циклы проектирования продукции, ее тестирования, сертификации и внедрения в производство. Практически в каждой компании созданы коллективы, подразделения или дочерние структуры, которые заняты вопросами внедрения ИИ.

В сложившейся ситуации одни игроки делают ставку на повышение эффективности отдельных видов инженерного ПО с помощью ИИ — с прицелом на последующее масштабирование этого опыта на прочие виды софта. Другие команды говорят о необходимости построения объемлющей архитектуры ИИ, способной изменить принципы и подходы инженерной работы в целом. Авторы исследования выделяют пять основных трендов развития ИИ в инженерном ПО.

1. Генеративный дизайн

Такие инструменты используют специальные алгоритмы для обработки заданных дизайнером спецификаций с целью создания системы для проектирования, которая может генерировать и оптимизировать вычислительные конструкции, удовлетворяющие функциональным требованиям, в условиях неопределенности и неполноты данных.

2. Инверсивный дизайн

Подход подразумевает создание оптимальных решений, соответствующих заранее заданным требованиям. Реализация инверсивного дизайна возможна методами машинного и глубокого обучения. Одно из направлений — создание материалов с заданными свойствами.

3. Облегченные симуляции на основе ИИ и машинного обучения

Эти технологии могут быть использованы для симуляции комплексных физических процессов, когда интересующий результат не может быть легко вычислен.

4. Экспансия ИИ в инженерное ПО на основе больших языковых моделей (LLM)

Благодаря внедрению LLM в области инженерного ПО могут создаваться профессиональные ассистенты, обученные под конкретную предметную область, а также средства интеллектуального планирования.

5. Общий инженерный ИИ на основе мультиагентного взаимодействия

Такие технологии позволяют создавать самообучающиеся системы, симулирующие комплексные взаимосвязи объектов, как, например, нефтегазовые месторождения или аэропорты. Мультиагентное взаимодействие дает возможность увеличивать скорость производственных процессов при реализации проекта и повышать точность прогнозов модели.[6]

Минпромторг объявил о начале субсидирования покупок инженерного ПО

20 июня 2024 года Минпромторг России сообщил о запуске программы субсидирования покупок отечественного инженерного программного обеспечения (ПО) и программно-аппаратных комплексов (ПАК). Подробности об этой инициативе озвучены директором департамента цифровых технологий Министерства промышленности и торговли РФ Владимиром Дождевым на заседании секции Совета Федерации по распространению российских цифровых продуктов и платформ.

Новая программа поддержки производителей инженерного софта предусматривает субсидирование части затрат заказчиков на приобретение отечественного инженерного ПО и ПАК. Программа направлена на ускорение программ цифровизации и снижение затрат на внедрение современных технологических решений. Владимир Дождев подчеркнул, что по решению председателя правительства, планируется компенсировать до 50% затрат на покупку софта.

Ранее в 2024 году премьер-министр РФ Михаил Мишустин сообщил о мерах поддержки предприятий, переходящих на отечественное программное обеспечение. Он отметил, что субсидирование до половины затрат на внедрение промышленного и инженерного софта, а также предоставление льготных кредитов на его закупку, станут важными шагами в рамках национального проекта «Экономика данных и цифровая трансформация государства». Эта инициатива направлена на стимулирование перехода к использованию отечественных ИТ-решений.

По данным Минпромторга, программа субсидирования распространяется на решения, создаваемые в рамках особо значимых проектов, таких как «Сколково» и Российский фонд развития ИТ (РФРИТ). Поддержка будет оказываться не только на приобретение лицензий и средств защиты информации, но и на обучение работников, оснащение автоматизированных рабочих мест и доработку программного обеспечения. Программа рассчитана до 2030 года и призвана содействовать развитию тяжелых промышленных программных решений.[7]

Минпромторг начал разработку дорожной карты развития САПР для разработки чипов

Минпромторг совместно с участниками рынка начал разрабатывать дорожную карту для развития систем автоматизированного проектирования (САПР) в микроэлектронике. Об этом в конце мая 2024 года рассказал директор департамента цифровых технологий ведомства Владимир Дождев.

| | Определено восемь маршрутов проектирования, состоящих из 136 необходимых для разработки элементов и модулей САПР. С учетом работ, планируемых к запуску в 2024 году, будет закрыто более 70 из этих задач, не менее пяти маршрутов будут обеспечены базовым функционалом, — сообщил он в разговоре с «Коммерсантом». | |

По словам Дождева, в реализации проекта участвуют T1, МИЭТ, «Росатом», «Ростех» и другие компании. В документе предусмотрены этапы до 2027 года и до 2030-го. После этого государство планирует стимулировать российские дизайн-центры работать на отечественных САПР, средства на это будут выделены в том числе из бюджета, сообщил представитель Минпромторга, не называя при этом объем запланированных расходов. Основатель НПЦ «Элвис» Ярослав Петричкович считает, что стоимость разработки САПР для микроэлектроники может достигать десятков миллиардов долларов.

| | Мы работаем со всеми крупнейшими дизайн-центрами и фабриками в РФ, под которые будут разрабатываться изделия в отечественных САПР, прорабатываем кооперацию с дружественными странами, — добавил Владимир Дождев. | |

В публикации сообщается, что в Т1 разрабатывают софт для математического моделирования физических процессов и явлений, компания получила на проект субсидию в размере 2,5 млрд рублей. «Ростех» разрабатывает ряд САПР, в том числе с помощью госфинансирования. НИУ МИЭТ выполняет ОКР по созданию элементов проектирования для цифрового маршрута и по созданию инструментов приборно-технологического моделирования.[8]

2023

Сокращение российского рынка инженерного ПО на 11% до 41 млрд рублей

По итогам 2023 года объем российского рынка инженерного программного обеспечения составил около 41 млрд рублей. Для сравнения, годом ранее затраты в данном сегменте оценивались в 46 млрд рублей. Таким образом, зафиксировано снижение примерно на 11%. Отраслевые тенденции рассматриваются в обзоре консалтинговой компании Strategy Partners, опубликованном 22 октября 2024 года.

Рынок инженерного ПО включает в себя универсальные платформы (базовый САПР — системы автоматизированного проектирования) и отраслевые решения. Отмечается, что «Нанософт» является единственным российским разработчиком решений в сегменте базовых САПР, занявшем позиции ушедшего Autodesk. В 2023 году выручка по направлению базового САПР составила примерно 4 млрд рублей.

В свою очередь, отраслевые решения на базе САПР сегментированы на три категории — строительство и изыскания, машиностроение и промышленный дизайн, а также другие направления. САПР строительной отрасли использует специализированные решения, позволяющие осуществлять изыскания, проектирование зданий и инфраструктуры, включая инженерные коммуникации. Одним из подсегментов здесь являются ТИМ — технологии информационного моделирования: это продвинутые решения для строительной отрасли, которые позволяют создавать информационные модели зданий, симуляции, управлять строительными процессами и др. Второй подсегмент — среды общих данных (СОД) и системы документооборота: они могут являться как частью ТИМ, так и отдельными решениями и предоставляют пользователям доступ к проектным документам и их обмену. В 2023 году на САПР в строительстве и изысканиях пришлось 9 млрд рублей, на ТИМ — 3 млрд рублей, на СОД — 4 млрд рублей. В России лидерами сегмента названы «Нанософт», CSoft Dev., «Аскон» (Renga).

САПР в машиностроении использует специализированные решения, позволяющие осуществлять моделирование продуктов и деталей, проводить механические расчеты, управлять процессом производства и проектом в целом. Специализированные решения могут включать системы CAE, CAM, PLM, MCAD и др. По итогам 2023 года САПР в машиностроении показали выручку на уровне 9 млрд рублей. Крупнейшими игроками сектора значатся «Топ Системы», «Аскон», «Нанософт».

В целом, как отмечается, САПР (базовый, строительство и изыскания, машиностроение) — самый крупный сегмент рынка, на который приходится примерно 48%. Без этого сегмента невозможно развитие промышленности и строительства в современных условиях. Аналитики Strategy Partners отмечают высокий потенциал роста на фоне активного развития строительной и машиностроительной отраслей, перехода компаний на российское ПО, а также снижения доли использования нелицензионного софта. Сегмент «Строительство и изыскания» обеспечивает 21% выручки, сектор «Машиностроение и промышленный дизайн» — еще 18%.

Рынок СОД, как отмечается, демонстрирует уверенный рост, обусловленный расширением отечественных разработок после ухода западных разработчиков и развитием строительной отрасли: в 2023 году доля отечественных компаний в данном секторе составила около 97%. В то же время в области ТИМ предприятия продолжают использовать иностранное ПО из-за отсутствия российских решений со схожей функциональностью. Однако уход иностранных игроков и государственное регулирование строительной отрасли в части использования ТИМ открывают новые возможности отечественным предприятиям. Авторы исследования выделяют несколько ключевых трендов российского рынка инженерного ПО:

· Внедрение искусственного интеллекта. Технология автоматизированного проектирования в сочетании с ИИ оптимизирует модели, автоматизирует функции и сокращает время выполнения задач. Вместе с тем комбинация с технологиями компьютерного зрения помогает создавать продукты для цифрового промышленного мониторинга (облака точек);

· Применение блокчейна для безопасности данных. Такие инструменты позволяют безопасно и прозрачно обмениваться информацией о проекте и управлять ею, а также снижают риск несанкционированного доступа или манипулирования данными;

· Интеграция устойчивого развития. Сервисы помогают изучать и сравнивать различные источники зеленой энергии, создавать устойчивые конструкции и моделировать энергопотребление;

· Интеграция дополненной (AR) и виртуальной (VR) реальности. Технология VR помогает лучше понимать пространство и дизайн. В свою очередь, AR накладывает цифровую информацию на физический мир, улучшая строительные работы на месте;

· Мобильные устройства и САПР. Мобильный доступ к САПР увеличивает производительность работы и позволяет клиентам использовать приложения, инструменты и данные в любом месте;

· Интернет вещей (IoT) для умных зданий. Интеграция САПР с IoT обеспечивает постоянный обмен данными между физическими устройствами и цифровыми моделями, упрощая процессы проектирования.

Основными драйверами рассматриваемой отрасли авторы отчета называют рост строительного и машиностроительного рынков, опережающий рост ВВП; расширенную господдержку; программу импортозамещения и реализацию крупных инфраструктурных проектов. До 2030 года, согласно прогнозам, затраты будут увеличиваться в среднем на 16% в год, достигнув 74 млрд рублей (без учета сегмента PLM-систем) к концу указанного периода.[9]

Доля российских САПР в закупках достигла 90%

К концу 2023 года доля отечественных продуктов на рынке САПР (средства автоматизированного проектирования) в России достигла 90% в денежном выражении. Таким образом, импортозамещение в соответствующей сфере набирает обороты, о чем говорится в материалах, опубликованных в середине июня 2024 года.

О ситуации на рынке РФ рассказала газета «Ведомости», ссылаясь на информацию, полученную от одной из крупных ИТ-структур и руководителя лаборатории стратегического развития продуктов кибербезопасности аналитического центра кибербезопасности компании «Газинформсервис» Дмитрия Овчинникова. САПР используют компании, которые занимаются проектированием (изделий, зданий, сооружений и пр.), разработкой конструкторской, технологической и строительной документации. Такой софт востребован прежде всего в сферах машиностроения, строительства, металлургии, ТЭК и химической промышленности.

По словам Овчинникова, до 2022 года самой популярной САПР на российском рынке была американская Autodesk AutoCAD. В меньшей степени среди иностранных решений в РФ были также распространены продукты немецкой Siemens DIS и французской Dassault Systèmes Solidworks. Однако в связи со сформировавшейся геополитической обстановкой возникла необходимость перехода на отечественные решения. Дело в том, что в соответствии с новыми санкциями со стороны США иностранным компаниям запрещено поставлять САПР на российский рынок, а также осуществлять для заказчиков из РФ техподдержку ПО.

Ключевыми российскими разработчиками САПР Овчинников называет «Аскон» с продуктом «Компас-3D» и «Нанософт» с nanoCAD. Однако, несмотря на рост продаж отечественных решений, их доля в плане используемых лицензий к концу 2023 года оценивалась в 15–20%. При этом значительную часть российского рынка занимают пиратские версии иностранного софта.

По данным Центра компетенций по импортозамещению в сфере информационно-коммуникационных технологий (ЦКИТ), в 2022 году госорганы и госкомпании приобрели САПР на 1,6 млрд рублей. Отечественные решения составили 93,39% таких закупок, что на 67,7% больше, чем годом ранее. Вместе с тем общий объем закупок такого ПО сократился на 36,2% по отношению к 2021 году, когда он составлял приблизительно 2,5 млрд рублей.

О резком росте выручки российских разработчиков САПР также говорит министр цифрового развития Максут Шадаев. По его словам, если в 2021 году отечественные поставщики САПР получили 7,3 млрд рублей, то в 2023 году показатель составил около 14,8 млрд рублей. Шадаев подчеркнул, что речь идет именно о выручке компаний. Еще 3,8 млрд рублей «были выделены в виде грантов крупным компаниям на внедрение российских PLM-решений» (управление жизненным циклом продукции). С другой стороны, отмечает Овчинников, фактический прирост выручки разработчиков российских САПР в 2023 году составил 15–20%, а сам рынок не достиг показателей 2021-го.

Генеральный директор компании «Аскон» Максим Богданов говорит, что на рабочих местах российских компаний остаются приобретенные ранее САПР и PLM-системы от Siemens и Dassault Systèmes, а также Autodesk. По его мнению, такая ситуация будет наблюдаться еще довольно длительное время, поскольку, даже начиная разрабатывать новые изделия с помощью российского ПО, предприятия обращаются к своим прежним наработкам, полученным при помощи зарубежного софта. Барьерами для внедрения отечественных решений также называются отсутствие зрелых российских продуктов данного класса, сопротивление пользователей (высококвалифицированного персонала, в основном, инженеров) и глубокое проникновение привычных иностранных систем.[10]

У российских предприятий отнимут лицензии на иностранные САПР - из-за новых санкций ЕС

18 декабря 2023 года Совет ЕС принял 12-й пакет санкций в отношении России. Один из запретов касается поставок программного обеспечения для управления предприятиями, а также для промышленного дизайна и производства. Подробнее здесь.

«Техмаш» создает платформу для промышленного проектирования за 865 млн рублей

Входящий в «Ростех» концерн «Техмаш» занялся разработкой платформы для промышленного проектирования. В этот проект компания инвестирует 865 млн рублей. Создать продукт планируется в 2025 году. Подробнее здесь.

В России одобрены проекты по импортозамещению ПО для железнодорожного машиностроения на 10,6 млрд рублей

1 декабря 2023 года стало известно о том, что российская отрасль железнодорожного машиностроения (ЖДМ) инициирует масштабный план импортозамещения в сфере программного обеспечения. На перевод ИТ-систем с зарубежных продуктов на отечественные решения будет потрачено в общей сложности более 10 млрд рублей.

Как сообщает CNews, речь идет об отказе от продуктов Siemens, GE, PTC и других зарубежных компаний, которые прекратили поддерживать клиентов в России в связи со сформировавшейся геополитической обстановкой. Ответственный секретарь индустриального центра компетенций (ИЦК) ЖДМ Сергей Хомяков сообщил, что в 2022 году получены 11 заявок на создание продуктов общей стоимостью 10,6 млрд рублей, которые имеют статус особо значимых проектов. По состоянию на конец ноября 2023 года одобрены четыре продукта, работы по которым суммарно оцениваются в 8,3 млрд рублей.

Одним из этих проектов является платформа «Умная диагностика» (Smart Diagnostic): заказчиком выступает «Метровагонмаш» (входит в «Трансмашхолдинг»), исполнителем — «Клевер Групп». Стоимость разработки составляет 1,25 млрд рублей. Система «Умная диагностика» позволит осуществлять технический контроль, анализ и прогнозирование состояния установок подвижного состава. Продукт предназначен «для повышения надежности и бесперебойности работы производства, а также для оптимизации процессов технического и профилактического обслуживания оборудования с планомерным переходом на обслуживание по фактическому состоянию».

Второй одобренный проект — «Цифровой формуляр (паспорт) изделия», создающийся для обеспечения защиты производственного потенциала и повышения качества продукции. Заявка на разработку продукта стоимостью 250 млн рублей поступила от «ЛокоТех-Сервис», а исполнителем выбрана компания «КонтропТуГоу.ру».

Еще два продукта носят названия «1D-проектирование» и «Управление требованиями». Первое из этих решений разрабатывается с целью обеспечения сокращения сроков и затрат на выпуск новых и модернизацию существующих изделий. Вторая система, как отражено в названии, предназначена для управления требованиями, включая процессы проектирования под заданную себестоимость. Заказчиками проектов выступают соответственно «Метровагонмаш» и «Трансмашхолдинг», а исполнители не определены. Общая стоимость двух продуктов — 6,8 млрд рублей.[11]

Созданы российские CAD- и PLM-решения, в которые инвестировано 1,2 млрд рублей

12 октября 2023 года стало известно о создании в России отечественных CAD- и PLM-решений, в которые инвестировано 1,2 млрд рублей. Речь идет о продуктах компании «Аскон», которые уже начали тестироваться Объединенной двигателестроительной корпорацией (ОДК) (входит в госкорпорацию «Ростех»). Подробнее здесь.

Разработчики ПО попросили Мишустина не допускать принудительного лицензирования зарубежного инженерного софта

31 января 2023 года ассоциация «Отечественный софт», в которую входит более 260 российских ИТ-компаний, направила премьер-министру Михаилу Мишустину письмо, в котором попросила не допустить принудительного лицензирования зарубежного программного обеспечения. Речь идет о системах автоматизированного проектирования (САПР), системах моделирования при строительстве объектов (BIM), решениях для управления жизненными циклами изделия (PLM) и т. п.

Как пишет «Коммерсантъ» со ссылкой на это письмо, его авторы опасаются, что из-за принудительного лицензирования зарубежного софта иностранные вендоры (Autodesk, SolidWorks, Altium и др.) сохранят потребителей в России, что «уменьшает рынок для отечественных производителей».

Менеджер по развитию бизнеса Guardant Михаил Чухломин указывает, что к марту 2023 года доля российского инженерного ПО на отечественном рынке составляет, в зависимости от оценки, от 41% до 58%. Но во многих нишах аналогов зарубежных решений нет.

С ним согласен директор по консалтингу «Рексофта» Виталий Баланда, отмечающий, что в ряде случаев российские разработки лишь фрагментарно закрывают потребности сложного наукоемкого машиностроения, а комплексной замены не предоставляют. Управляющий партнер девелоперской компании Touch Сергей Шиферсон подтвердил, что поиски альтернативы многим зарубежным решениям в России пока ни к чему не привели.

По словам источника издания на рынке чипов, дизайн-центры «научились работать в текущих условиях» и не испытывают потребности в срочной разработке отечественных аналогов ПО. Собеседник выражает сомнения в «качестве результатов использования подобного софта, а также его совместимости с техпроцессами фабрик».

Издание напоминает, что принудительное лицензирование зарубежного ПО обсуждается с 2022 года. Глава Минцифры Максут Шадаев в конце февраля 2023-го заявил, что ведомство до конца марта представит предложения о «регулировании вынужденного использования ПО ушедших из России вендоров из недружественных стран».[12]

2022

Доля российских САПР в госзакупках превысила 90%

Доля отечественного инженерного ПО, так называемых CAD или САПР (средств автоматизированного проектирования), в госзакупках впервые превысила 90% и по итогам 2022 года достигла 93,39%, что на 67,7 процентного пункта больше, чем годом ранее. Об этом следует данные мониторинга Центра компетенций по импортозамещению в сфере информационно-коммуникационных технологий (ЦКИТ), которые были обнародованы в июле 2023 года.

Как пишут «Ведомости» со ссылкой на исследование ЦКИТ, в 2022 году госорганы и госкомпании приобрели САПР на 1,6 млрд рублей, что на 36,2% меньше объема годичной давности (2,5 млрд рублей). Закупки аналогичного ПО иностранного, смешанного или неопределённого происхождения госструктурами в 2022 году составили 112 млн рублей, что на 98,4%, или в 64 раза, ниже показателя 2021 года, когда они достигли 7,2 млрд рублей. Активнее всего в этой категории в 2022 году покупались отечественные продукты nanoCAD, «Компас» и ADEM-VX: на них пришлось 57% объёма закупок в денежном выражении.

Уход с российского рынка иностранных вендоров привёл к серьёзным проблемам с системным и инженерным ПО у многих отечественных компаний-заказчиков, объяснял «Ведомостям» менеджер практики «Стратегия трансформации» компании «Рексофт консалтинг» Валерий Волынкин. Реакцией большинства предприятий стала ревизия и оценка состояния своих ИТ-систем и планирование перехода критически важных процессов на отечественное ПО.

Но госзакупки составляют не более 5% всего рынка инженерного софта, обращает внимание замгендиректора по развитию продукта и GR в разработчике AR-решений «Глазар» Александр Баёв. Также нужно разделять закупки и фактическое использование тех или иных решений, напоминает он. Газета указывает, что системы CAD используются в различных отраслях, включая разработку промышленного оборудования, машиностроение, проектирование промышленных объектов, а также при строительстве зданий.

По словам опрошенных изданием газетой, на объем закупок российского ПО, безусловно, повлиял уход иностранных производителей с российского рынка. Например, в 2022 г. рынок покинули известные зарубежные производители САПР Siemens NX, Dassault CATIA, Solidworks, рассказал «Ведомостям» исполнительный директор АРПП «Отечественный софт» Ренат Лашин. На их место поспешили прийти российские производители «Аскон», «Топ системы» и «Нанософт разработка», добавил технический директор группы компаний «Цифра» Юрий Крылов.

| | 2022 год ознаменовался важной коллективной победой российских разработчиков: с момента запуска в 2015 году системных мер, направленных на импортозамещение ПО, закупки российских решений по объему превзошли 54% всех закупок ПО, превысив закупки иностранного ПО в соотношении 2:1, – говорит директор ЦКИТ Илья Массух. – Важно продолжить этот тренд и дальше развивать отечественную индустрию ПО, ставя в приоритеты востребованность, программную и аппаратную совместимость российской ИТ-продукции. | |

Согласно статистике, приведенной в дорожной карте «Новое индустриальное программное обеспечение», к началу 2022 года в России насчитывалось 1323 программы CAD и PLM. Разработчики должны увеличить их количество до 2082 к 2024 году, а к 2030-му – до 3669. Согласно документу, к 2025 году доля российского промышленного ПО должна вырасти с 41% до 58%, а к 2030 году составить 90%.

Финансовая составляющая разработки 2300 инженерных программ в дорожной карте приводится лишь частично. В ней сказано, что объем внебюджетных средств в период с 2020 по 2025 гг. должен составить 30,4 млрд рублей, плюс еще 9,6 млрд рублей за то время должен вложить «Росатом».[13]

Российские разработчики САПР попросили у правительства 30 млрд рублей господдержки

В апреле 2022 года консорциум «Базис» (среди учредителей - разработчики системного ПО «Аскон», «Скан», Eremex, Omega, Институт инженерной физики и Ассоциация электронного машиностроения) направил в Минцифры предложение по разработке стратегии развития российских систем автоматизированного проектирования (САПР).

Речь идет о создании российских САПР, которые могут применяться для проектирования электроники. Как сообщила в начале мая 2022 года газета «Коммерсантъ», на реализацию проекта может уйти от 20 до 30 млрд рублей.

В сложившейся ситуации, вызванной началом российской спецоперации на Украине и последовавшими за ней западными санкциями, зарубежные разработчики САПР, такие как Synopsys, Cadence и Mentor Graphics, прекратили продажу новых лицензий в РФ. При этом уже приобретённые продукты не будет обновляться. В этой связи требуется создание отечественных аналогов.

Эксперты, опрошенные изданием, говорят о том, что в России есть решения для проектирования отдельных элементов электроники, но софта, с помощью которого можно было бы разрабатывать процессоры, нет и в ближайшее время оно вряд ли появится. Создание такого ПО может занять минимум два или три года.

Глава совета директоров «Базальт СПО» Алексей Смирнов в разговоре с изданием добавил, что САПР для разработки микроэлектроники, как правило, содержат компоненты, ориентированные на конкретные заводы.

В Минпромторге подчеркнули газете, что в России есть «традиционно сильная школа разработки САПР», однако отечественные программы «не покрывают весь перечень необходимых инструментов».

| | Сейчас сложилась такая ситуация, когда целый ряд наших разработчиков «железа» критически зависят от того САПР американского, на котором они работают, - говорил в марте 2022 года замглавы Минпромторга Василий Шпак. [14] | |

Продажи российского инженерного ПО в госкомпании в 2021 году выросли на 50%

Общий объем государственных закупок инженерного ПО в 2021 году вырос на 19,4%, с 3,6 млрд до 4,3 млрд рублей. Причем, закупки отечественного инженерного софта увеличились на 47,6%, с 927,6 млн до 1,37 млрд рублей, в то время как продажи иностранного ПО выросли всего на 7,4%, с 2,7 млрд до 2,9 млрд рублей.

Общее количество закупок в 2021 году увеличилось на 16%, с 417 до 482. По числу сделок, отечественное инженерное ПО уже «перегнало» иностранное: 51% сыгранных тендеров – это закупки российских решений, 49% - иностранных. Такими цифрами с TAdviser поделились в компании «Аскон».

Самым крупным поставщиком на отечественный рынок стала американская компания Intergraph, поставляющая решения визуализации данных, проектирования и моделирвоания. Она выиграла два тендера в «Атомэнергопроект» на общую сумму 679,7 млн рублей.

Второе место по объему госзакупок в 2021 году заняла компания Ansys, продвигающая на российском рынке одноименную программную систему конечно-элементного анализа. Она продала госструктурам софта на 584 млн рублей. На третьем месте компания Bentley Systems, которая заработала на российском госсекторе 309,7 млн рублей. Немногим меньше выручили в 2021 году компания «Autodesk» и Aveva, 306,5 млн и 305,4 млн рублей, соответственно.

В марте 2022 года компании Intergraph, Ansys, Autodesk и Aveva объявили об уходе с российского рынка. В противоположность им Bentley Systems уверила, что продолжит работать в России.

Выручка крупнейших отечественных поставщиков инженерного ПО – «Аскона», «Нанософта» и РФЯЦ-ВНИИЭФ – от госконтрактов 389,6 млн, 387,6 млн и 212,2 млн рублей, соответственно.

Как отметил главный инженер одного из подмосковных предприятий, официальные закупки не вполне корректно характеризуют рынок инженерного ПО России, так как не только частные, но и государственные компании часто используют нелицензионное ПО. По его словам, сложно оценить уровень пиратства в стране. Но это не только наша проблема. Даже западные промышленные группы закупают новые версии инженерного ПО только в крайних случаях, так как это очень дорого. Нередко инженеры крупнейших мировых гигантов работают в системах, которые не обновлялись по 3-5 лет.

Создан отечественный PLM-комплекс для машиностроения. К 2025 году им смогут пользоваться авиа- и судостроители

Российские предприятия массово используют иностранное инженерное ПО – Siemens, Dassault Systemes, Autodesk и др., т.к. отечественных полнофункциональных аналогов тяжелых PLM-комплексов в России нет. Те российские решения, которые доступны на рынке, пока закрывают лишь часть функционала иностранных CAD, CAE, CAM, CAPP, MES, PDM, PLM и других инженерных систем. С их помощью до недавнего времени нельзя было создавать сложные проекты, включающие миллионы деталей, например, турбины, самолеты, морские и речные суда.

В 2015 году российские разработчики инженерного ПО объединились в консорциум «Развитие», чтобы эволюционно из отдельных систем и решений на основе собственного геометрического ядра собрать полнофункциональный PLM-комплекс, который сможет конкурировать с западными разработками. По состоянию на 2022 год в «Развитие» входят «Аскон», ТеСИС, Eremex, ADEM, АПМ и «Сигма Технология». Партнерами консорциума выступают «Ладуга», SeaProject, «Цифровая мануфактура».

Председатель совета директоров ГК «Аскон» Александр Голиков рассказал, что в 2019 году консорциум опубликовал дорожную карту создания тяжелого PLM-комплекса. К апрелю 2022 года создано решение, которое позволяет проектировать машиностроительные изделия высокой сложности. Оно проходит апробацию на производстве, после чего будет дорабатываться. По его словам, российский PLM-комплекс уже может применяться в машиностроении. Подробнее здесь

2021: В России создан консорциум разработчиков САПР

6 июля 2021 года было объявлено о создании в России Консорциума российских разработчиков систем CAD/CAЕ. Соответствующее соглашение заключили генеральный директор ООО «Русатом – Цифровые решения» Вера Гурова, начальник отдела ФГУП «РФЯЦ-ВНИИЭФ» Сергей Аксенов, управляющий директор АО «Инженерно-технический центр «ДЖЭТ» Алексей Ковалевич, генеральный директор ЗАО «Топ Системы» Сергей Кураксин, генеральный директор ООО «3В Сервис» Вячеслав Петухов, заместитель генерального директора по продажам ООО «Фидесис» Максим Соннов. Эти компании первыми вошли в консорциум. Подробнее здесь.

2020

В России создадут новые стандарты САПР электроники на замену разработанным в 80-х годах

Росстандарт создал технический комитет (ТК) 165 «Системы автоматизированного проектирования электроники» на базе научно-исследовательского института «Асоника». Соответствующий приказ был размещен на официальном сайте ведомства в конце апреля 2020 года.

По словам главы комитета, генерального директора НИИ «Асоника» Александра Шалумова, комитет уже провел первое заседание в удалённом режиме, в рамках которого запланировал разработать более 40 новых стандартов в течение ближайших трех лет. По мнению Шалумова, эти документы «должны восполнить существующий в России пробел» в области стандартизации САПР электроники. Какие именно стандарты планирует разработать комитет глава «Асоники» не уточнил.

Перед созданием ТК Александр Шалумов разработал и представил на рассмотрение Росстандарту дорожную карту развития «САПР электроники выше мирового уровня», ключевые положения которой впоследствии легли в основу программы деятельности комитета.

| | В процессе подготовки своих предложений по САПР электроники для рабочей группы Минпромторга по разработке стратегии развития электроники до 2030 года я обратил внимание на отсутствие современных стандартов в области САПР. Я обнаружил, что последние стандарты были разработаны в 80-х годах. И они безнадёжно устарели, - рассказал TAdviser Александр Шалумов. | |

Для создания новых стандартов была необходима стратегия их разработки. Она была включена в состав дорожной карты, после чего ее рассмотрел и поддержал Росстандарт.

| | Мне было предложено создать ТК «САПР электроники», чтобы решить проблему со стандартами, - проинформировал TAdviser Александр Шалумов. | |

В состав созданного комитета помимо НИИ «Асоника» вошли такие организации, как:

- Фонд «Сколково»;

- «Вертолёты России»;

- Российский технологический университет МИРЭА;

- «Остек-Электро»;

- «АСКМ «Прогресс».

Ответственным секретарем ТК 165 назначен генеральный директор «АСКМ «Прогресс» Сергей Ильин.

В задачи комитета входит следующие инициативы, связанные с САПР электроники:

- формирование программы создания национальных профильных стандартов;

- рассмотрение предложений по применению международных и региональных стандартов на национальном и межгосударственном уровнях;

- проведение научно-технической, правовой и нормативной экспертиз проектов национальных и межгосударственных стандартов и проектов изменений к действующим стандартам, а также представление их на утверждение в соответствующий федеральный орган исполнительной власти;

- регулярная проверка действующих в России и закрепленных за национальных и межгосударственных стандартов для выявления необходимости их обновления или отмены;

- оценка целесообразности утверждения закрепленных за ТК предварительных национальных стандартов как национальных стандартов России по результатам мониторинга их применения;

- рассмотрение предложений об отмене действующих в России и закрепленных за ТК национальных и межгосударственных стандартов и предложений об одностороннем прекращении применения межгосударственных стандартов в России;

- рассмотрение предложений по разработке международных стандартов, в том числе на основе национальных и межгосударственных стандартов, закрепленных за ТК 165;

- проведение экспертизы официальных переводов на русский язык международных и региональных стандартов, национальных стандартов и сводов правил иностранных государств;

- подготовка заключений о возможности применения международных и региональных стандартов, национальных стандартов и сводов правил иностранных государств в области САПР электроники для подтверждения соблюдения требований технических регламентов и включения данных стандартов и сводов правил в соответствующие перечни к техническим регламентам.

Дорожная карта развития «САПР электроники выше мирового уровня» была опубликована Александром Шалумовым опубликовала для общественного обсуждения на официальном сайте НИИ «Асоника» 9 января 2020 года. По его словам, документ также был направлен для рассмотрения «всем заинтересованным лицам, и прежде всего - разработчикам и пользователям САПР электроники». Кому именно Шалумов не уточнил.

По результатам общественного обсуждения, завершить которое планировалось 31 марта 2020 года, глава «Асоники» рассчитывал сделать окончательную редакцию дорожной карты. Далее Шалумов планировал опубликовать дорожную карту на сайте НИИ «Асоника» и направить ссылку на документ в различные государственные структуры, заинтересованные в САПР электроники, а также руководителям концернов, корпораций, предприятий, вузов, которые являются потенциальными потребителями данных систем.

Однако, по состоянию на 28 апреля 2020 года, дорожная карта все еще находится на стадии общественного обсуждения и срок ее появления в окончательной редакции неизвестен.

| | Мне поступили официальные письма от ключевых игроков рынка. С некоторыми из них я провёл очные совещания на их территории. Например, с Минпромторгом, который заинтересован наиболее всех. Но мне бы хотелось обсудить дорожную карту еще с рядом ведущих предприятий, в числе которых – «Российские космические системы», - заявил TAdviser Александр Шалумов. | |

Вместе с тем, из его слов следует, что после появления в окончательной редакции, дорожная карта может быть изменена.

| | Дорожная карта - это динамичный документ, и он будет постоянно развиваться по мере поступления новых предложений и по мере появления новых задач в области САПР электроники, - отметил Александр Шалумов. | |

Российские производители инженерного ПО начали отвоевывать рынок у зарубежных разработчиков

Общий объем закупок зарубежного и российского инженерного ПО для госструктур и госкомпаний в 2019 году остался примерно на том же уровне в денежном выражении, что и годом ранее, но при этом объем закупок отечественного ПО и доля локальных производителей подросли. Об этом свидетельствуют результаты годового мониторинга официального портала госзакупок Zakupki.gov.ru, проведенного российским разработчиком ПО «Аскон». Компания поделилась ими с TAdviser в марте 2020 года.

Иностранные производители продолжают лидировать, но разрыв сокращается

Расчет производился по конечной цене закупок. Анализ «Аскон» показал, что объем закупок составил 3,66 млрд рублей против 3,71 млрд рублей в 2018 году. Это означает снижение на 1,4%. А количество закупок за 2019 год составило 452, что на 13% меньше предыдущего года.

| Страна | 2016 год | 2017 год | 2018 год | 2019 год | ||||

| млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | |

| Иностр | 3 134,3 | 82,48% | 4 045,3 | 84,13% | 2 858,9 | 79,95% | 2815,5 | 75,87% |

| РФ | 742,0 | 17,52% | 753,1 | 15,87% | 744,7 | 20,05% | 847,0 | 23,13% |

| Итого | 4 236,3 | 100,00% | 4 808,4 | 100,00% | 3 713,6 | 100,00% | 3 662,5 | 100,00% |

Объем закупок зарубежного инженерного ПО - 2,8 млрд рублей против 2,97 млрд рублей в 2018 году, что на 5% меньше относительно предыдущего года. Объем закупок российского ПО вырос на 13,7%, до 847 млн рублей.

Доля российских производителей инженерного ПО в 2019 году составила 45% по количеству и 23% от общей суммы всех закупок в рублях. Это самый высокий показатель за 2016-2019 годы, по данным «Аскон».

Лидер среди зарубежных производителей инженерного ПО - Siemens PLM. В 2019 году заказчики закупили ее софта на 892 млн рублей. Это на 7% ниже показателей 2018 года. На втором месте – Intergraph с объемом закупок в 539 млн рублей, увеличение на 10%. Как и в прошлом году, компания Ansys занимает третье место, объем закупок составил 362,3 млн рублей, однако он сократился на8,5% к 2018 году.

| Страна | 2016 год | 2017 год | 2018 год | 2019 год | 2018 к 2017 | 2019 к 2018 | 2019 к 2017 | 2019 к 2016 |

| млн руб. | млн руб. | млн руб. | млн руб. | |||||

| Иностр | 3 434,3 | 4045,3 | 2 958,9 | 2 815,5 | -26,6% | -5,2% | -30,4% | -19,4% |

| РФ | 742,0 | 753,1 | 744,7 | 847,0 | -2,4% | 13,7% | 11,0% | 14,1% |

| Итого | 4236,3 | 4 808,4 | 3 713,6 | 3662,5 | -22,8% | -1,4% | -23,8% | -13,5% |

Из российских организаций консорциум «Развитие» сохраняет первое место по доле в деньгах с показателем 41,4%. В него входят компании «Аскон», «Тесис», «Адем», НТЦ АПМ, «Эремекс». Основную долю в этом показателе занимает «Аскон» — 35,3%. Доля консорциума в общем объеме закупок зарубежного и российского инженерного ПО составила в 2019 году 9,5%. Показатель остался на уровне 2018 года.

Объемы закупок CSoft (включает компании CSoft и «Нанософт») среди российских производителей инженерного ПО в 2019 году составили 32,7%.

| Наименование | 2016 год | 2017 год | 2018 год | 2019 год | Динамика (по данным Е руб.). 2019 к 2016 | |||||

| млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | Относ. | ||

| Siemens PLM | 1 313,4 | 37,6% | 1 039,0 | 25,7% | 954,8 | 32,2% | 891,8 | 31.7% | -32,1% | |

| Intergraph | 610,3 | 17,5% | 510,7 | 12,6% | 490,7 | 16,5% | 539,4 | 19,2% | -11,6% | |

| ANSYS | 218,8 | 6,3% | 3725 | 9,2% | 356,0 | 13,3% | 362,3 | 12,9% | 65,6% | |

| Autodesk | 803,0 | 6,3% | 384,9 | 9,2% | 256,4 | 13,3% | 339,3 | 12,1% | 55,1% | |

| Dassault | 273,2 | 7,8% | 563,7 | 16,4% | 135,2 | 4,6% | 241,8 | 8,6% | -11.5% | |

| Прочие производители | 775,5 | 22,2% | 1 074,4 | 26,6% | 725,7 | 24,4% | 440,9 | 15,7% | -43.1% | |

| Итого | 3 494,3 | 100,0% | 4 045,3 | 100,0% | 2 968,9 | 100,0% | 2 815,5 | 100,0% | -19,4% | |

Крупнейшим приобретением ПО через госзакупки в 2019 году стал контракт инжиниринговой компании АСЭ (входит в состав «Росатома») на поставку софта Intergraph и CAXperts на сумму около 525 млн рублей. За ним следует закупка «Газпром проектирования» на сумму около 154 млн рублей. Компания приобрела ПО TDMS от CSoft.

| Наименование | 2016 год | 2017 год | 2018 год | 2019 год | Динамика (по данным Е руб.). 2019 к 2016 | |||||

| млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | млн руб. | доля в общем объеме | Относ. | ||

| РазвИТие, консорциум (АСКОН, Тесис, Адем, НТЦ АПМ, Эремекс | 326,7 | 44,0% | 342,4 | 44,9% | 390,7 | 52,5% | 345,7 | 40,8% | 5,8% | |

| ГК CSoft (вкл. Нанософт) | 189,4 | 25,5% | 194,7 | 25,5% | 94,7 | 12,7% | 275,9 | 32,7% | 46,2% | |

| РФЯЦ-ВНИИЭФ | 0,0 | 0,0% | 12,8 | 1,7% | 46,6 | 6,3% | 63,3 | 7,5% | - | |

| 3В Сервис | 0,0 | 0,0% | 0,0 | 0,0% | 44,2 | 5,9% | 59,5 | 7,0% | - | |

| Топ системы | 38,9 | 5,2% | 38,9 | 5,1% | 18,2 | 2,4% | 43,5 | 5,1% | 11,7% | |

| SDI Solution | 56,5 | 7,6% | 14,1 | 1,8% | 9,5 | 1,3% | 21,1 | 2,5% | -62,7% | |

| Спрут | 15,9 | 2,1% | 14,7 | 1,9% | 11,2 | 1,5% | 8,5 | 1,0% | -45,6% | |

| Прочие производители | 114,5 | 15,4% | 145,5 | 19,1 % | 129,7 | 17,4% | 23,5 | 3,4% | -75,1% | |

| Итого | 742,0 | 100,0% | 763,1 | 100,0% | 744,7 | 100,0% | 847,0 | 100,0% | 14,1% | |

Почему доля российских производителей растет

Директор по стратегическому развитию «Аскон» Евгений Бахин полагает, что тренд на увеличение доли российских производителей в закупках инженерного софта с несколькими процессами. Во-первых, это очень серьезный рост функциональности и отраслевых приложений во многих отечественных программных продуктах, считает он.

| | Начиная с 2014-2015 гг. крупные высокотехнологичные корпорации и интегрированные структуры в российской промышленности стали более открыты для диалога с российской ИТ-отраслью, показали свои задачи и свои требования к ИТ-поддержке проектирования, производства и жизненного цикла сложнейших изделий, говорит Евгений Бахин. - В ответ компании-разработчики стали ускоренно отрабатывать эти более сложные задачи в новом инженерном ПО, стали кооперироваться для создания мощных сквозных решений, нарастили свои компетенции для крупных проектов внедрений, в том числе с заменой ранее применявшихся зарубежных ИТ-решений. | |

Во-вторых, сложился некий консенсус у самых крупных высокотехнологичных компаний промышленности, профильных ФОИВ, ведущих технических вузов, ИТ-отрасли, полагает Бахин. Прежде всего, он складывался для предприятий ОПК, а далее стал расширяться на всю промышленность РФ. В нынешних внешних условиях поэтапное расширение использования отечественных ИТ-решений и в целом собственных решений для цифровой промышленности является стратегической жизненной необходимостью для сохранения и развития всего высокотехнологичного машиностроения РФ и смежных отраслей.

| | В-третьих, цифровизацию уже не надо рекламировать, специально продвигать, убеждать в ней руководителей и главных специалистов предприятий. Они имели время и возможности глубоко понять возможности и ограничения ИТ-решений на своих предприятиях, выработать нормальные и прагматичные стратегии их применения, познакомиться как с хайпом, так и с реальным практическим опытом и внутри страны, и в мире, - рассуждает директор по стратегическому развитию «Аскон». | |

В связи с этим от отечественных компаний-разработчиков ждут реализацию сложных, но выполнимых требований, соответствия по уровню качества и промышленной надежности ПО, глубокого понимания специфики отраслей и их продукции, умения выполнять сложные и распределенные проекты создания и обслуживания корпоративных ИТ-систем.

Анна Шевченко, директор по маркетингу «Нанософт разработка», говорит, что темпы роста доли отечественного ПО в закупках стабильно увеличиваются с каждым годом. Это обусловлено политикой государства, рядом нормативных мер, поддержкой отечественных разработчиков. Увеличение прибыли позволяет отечественным производителям больше инвестировать в разработку, быстро развивать продукты, адаптировать их под особенности российских заказчиков.

Также на ситуацию влияет рост цен на продукты западных производителей и их планомерная политика по изменению системы лицензирования, к которой многие российские предприятия пока не готовы, считает Шевченко.

| | Из негативных факторов: часто скептическое отношение заказчиков к российским продуктам. Но мы работаем над этим, и в целом видим отличные перспективы. Так что в целом, мы считаем, что рост соответствует готовности рынка к переходу на отечественные продукты, - говорит представитель «Нанософт разработка». | |

На примере своей компании в «Нанософт» ощущают поддержку государства на нескольких уровнях, добавила Анна Шевченко. Во-первых: рекомендации по импортозамещению для крупных промышленных предприятий и госкорпораций. Они работают не всегда, но в целом динамика очевидна.

Во-вторых, субсидирование компаний малого и среднего бизнеса на закупку отечественного ПО. И, в-третьих, финансовая поддержка разработки и внедрения отечественного инженерного ПО в рамках научно-технической и инновационной политики.

В «Росатоме», где ведется разработка собственного ПО, включая пакеты инженерного софта, которые предлагаются и внешнему рынку, считают, что выявленный «Аскон» результат выглядит оптимистичным, но по цифрам дохода не видно фундаментальных изменений в стратегиях отечественных компаний.

| | Основой покупок зарубежного софта стала техническая поддержка от вендора и «крайняя» докупка пакетов лицензий для завершения ранее запущенных проектов. Разработчики отечественного инженерного ПО только стартуют в создании экосистем во многих секторах рынка. Результат был бы значительно лучше при развитой инфраструктуре консалтинга, - заявил TAdviser Евгений Абакумов, директор департамента ИТ «Росатома». | |

По его мнению, изменения в структуре рынка связаны с двумя широкоизвестными факторами: прецеденты отказа зарубежных компаний в продажах пакетов лицензий и всесторонняя государственная поддержка отечественных разработчиков.

Поддержка государства - разносторосторонняя и рассчитана на длительный период. Евгений Абакумов полагает, что более существенные результаты мы увидим в перспективе 3-5 лет, когда инженерный софт будет органично встроен в бизнес-процессы предприятий.

| | Надо обратить внимание, что стратегия импортозамещения в области инженерного софта опирается не на простой замен пакетов ПО, а на целенаправленное развитие научно-производственных технологий, - добавил директор департамента ИТ «Росатома». | |

Чего ждать от 2020 года

Евгений Абакумов из «Росатома» полагает, что тенденция импортозамещения только обозначилась в 2019 году. Если в текущем году получится наладить работу инженерного и ИТ-консалтинга в сфере внедрения новых производственных технологий на базе отечественных решений, темпы роста закупок российского инженерного ПО должны перейти на другой уровень, отметил он в разговоре с TAdviser.

Как будет развиваться ситуация в экономике РФ и в мировой экономике, никто не знает точно, возможны лишь оценки и набор потенциальных сценариев, полагает Евгений Бахин из «Аскон». И ключевой вопрос совсем не в курсе доллара, евро или юаня: это влияет только частично.

| | Принципиальный вопрос на 2020 год — начнем ли мы в РФ и ЕАС возрождать собственную самодостаточную технологическую зону и в целом самодостаточный рынок потребления своей промышленной продукции. Для этого нужны всего несколько вещей, по-крупному: деньги, инженерные и рабочие кадры, жесткая защита своего рынка, - считает Бахин. - Если мы в эту сторону идем, то будет огромное количество работы для всех, кто связан и непосредственно с проектированием и производством, и с обслуживанием этих задач. Потому что даже не фронтальный, а хотя бы по нескольким приоритетным отраслям, рост производства потребует огромных усилий в том числе и от поставщиков инженерного ПО, систем управления предприятиями и так далее по всему списку ИТ-решений. | |

Если же движения в эту сторону не будет либо возникнет пауза, то будут влиять тактические факторы: отдельные программы поддержки отраслей, сохранение финансирования в ОПК, курсы валют, регуляторное влияние государства на приоритетное применение отечественных ИТ-систем и т.д. Но доминировать будет, конечно, общее состояние промышленности, как следствие ситуации в экономике РФ, говорит представитель «Аскон».

Анна Шевченко из «Нанософт разработка» полагает, что доля отечественного инженерного ПО в общем объеме закупок будет расти. В то же время, кризис - это всегда время стремительного роста эффективности, быстрых и продуктивных решений, добавила она.

2016

Зарубежное инженерное ПО продолжает лидировать в госкомпаниях с большим отрывом

В 2016 году импортное инженерное ПО продолжало с большим отрывом лидировать над отечественным в закупках госструктур и госкомпаний. Об этом свидетельствуют результаты годового мониторинга официального портала госзакупки Zakupki.gov.ru, который провел «Аскон».

Компания отслеживала закупки инженерных программных продуктов различных классов и услуги по их внедрению, техподдержке и обучению пользователей. В статистику вошли закупки зарубежного ПО со стартовой ценой от 1 млн рублей и отечественного – с ценой от 500 тыс. рублей. При этом были учтены только состоявшиеся закупки, где определен поставщик и размещен протокол.

В «Аскон» подсчитали, что за год было закуплено зарубежного ПО и связанных с ним услуг на сумму около 3,5 млрд рублей, в то время как для российского софта аналогичный показатель составляет около 742 млн рублей. Лидером на госзакупках стал Siemens PLM Software – по его софту насчитали госзакупок на сумму более 1,3 млрд рублей в рамках 56 тендеров. За ним следует компания Intergraph с закупками на 610 млн рублей в 11 тендерах. На третьем месте – «Аскон» с 83 закупками на общую сумму в 304 млн рублей.

Крупнейшая закупка имела место в дочке «Росатома» - «Атомкомплекте». За 549,8 млн рублей она заключила договор с «Неолант» на поставку лицензий и оказание услуг техподдержки ПО Intergraph. Примерно на 400 млн рублей в рамках нескольких закупок приобрел ПО Siemens PLM «АК им. С.В. Ильюшина». Софт и техподдержку этого же производителя примерно на 260 млн рублей несколькими закупками приобрел и «Сухой».

Государственные ведомства практически не используют инженерное ПО, поэтому существующие законодательные меры господдержки на сектор отечественного инженерного ПО оказывают минимальное влияние, полагает исполнительный и коммерческий директор ГК CSoft Андрей Серавкин. Дополнительные инициативы государства по стимуляции импортозамещения ПО в компаниях с госучастием начали работать ближе к концу года и также не смогли существенно повлиять на его результаты, считает он.

В числе причин, тормозящих более активный переход на российское инженерное ПО Серавкин называет достаточно высокую инерционность госкомпаний и госсектора – им нужно время, чтобы переориентировать бюджеты, спланированные под конкретного производителя ПО. Кроме того, безболезненно отказаться от закупки техподдержки западного ПО, не внедрив предварительно отечественный аналог, зачастую невозможно без остановки производственного процесса. Еще один сдерживающий фактор - часть задач на сегодняшний день эффективнее решать с применением западных технологий. Хотя, отмечает представитель CSoft, все задачи, в которых применяются массовые решения, сегодня отечественным разработчикам вполне по плечу.

| | Мы работаем со многими заказчиками, которые просто не могли спланировать бюджеты в пользу отечественного ПО, и имеют планы импортозамещения в ближайшем будущем. Также в прошедшем году прошло или было запущено множество пилотных проектов по анализу возможностей российского ПО в сравнении с используемым западным. Результаты таких проектов и испытаний вполне успешны, поэтому я ожидаю, что уже в ближайшие два года количество крупных сделок по закупке российского инженерного ПО и доля рынка отечественных производителей существенно возрастет, - отметил Андрей Серавкин в разговоре с TAdviser. | |

В компании «Нанософт» на долю госкомпаний и госсектора укрупненно относят примерно половину своих продаж. Технический директор «Нанософт» Денис Ожигин не думает, что госкомпании сильно отличаются от других проектных организаций, и проблемы перехода на отечественное ПО для проектирования, по его мнению, общие для всех. В числе факторов, сдерживающих более активный переход на отечественный софт, он выделяет уровень развития российского ПО - российские САПР запустились намного позже, чем западные. Еще один фактор - сложность программного обеспечения, в связи с чем для его внедрения нужно время и методичная работа. Сдерживают переход и слабые усилия в области развития российского ПО, а также страх к изменениям в организациях.

Кроме того, чем сложнее предметная область, тем больше времени необходимо на изменения. Сейчас процесс перехода на российское программное обеспечение идет, но его сложно совершить за 3-5 лет, отмечает Денис Ожигин. Нужно больше времени на развитие ПО, на обучение специалистов, внедрение, доработку. Нужен саморазвивающийся рынок. Он только начал складываться.

В ближайшем будущем на фоне государственных инициатив в области импортозамещения в «Нанософт» ожидают изменения ситуации с закупками отечественного инженерного ПО.

| | Импортозамещение создает ту революционную предпосылку, толчок, который помогает изменить ситуацию на рынке программного обеспечения. Самое главное, что должно создать импортозамещение – это побудить рынок к поиску российских решений. Поиск приведет к конкуренции, а конкуренция - к появлению новых решений на рынке, - заявил TAdviser технический директор «Нанософт». | |

В российском представительстве Dassault Systèmes отметили, что инициативы по импортозамещению предпринимались и в других крупных странах, например, в Китае, где компания работает на протяжении долгого времени.

| | Благодаря нашему сформировавшемуся и зарекомендовавшему себя на местном уровне портфолио, компании и государственные структуры приняли принципиальное решение использовать наше программное обеспечение и отраслевые решения, в том числе и в стратегически важных институтах, - заявили в компании. | |

Закупки инженерного ПО в 1 полугодии

Несмотря на государственные инициативы по стимулированию импортозамещения программного обеспечения, в сфере инженерного софта закупки иностранных продуктов продолжают преобладать над отечественными с существенным отрывом по количеству и цене. На это указывают данные мониторинга официального портала Zakupki.gov.ru, проведенного «Аскон».

Компания подсчитала, сколько за первое полугодие 2016 года было размещено закупок иностранных CAE/CAD/CAM и PLM/PDM системам и услуг их поддержки с начальной ценой от 1 млн рублей и российского - от 500 тыс рублей. За указанный период на иностранное ПО пришлось порядка 125 торгов на общую сумму свыше 2,1 млрд рублей. В случае с российским софтом аналогичные показатели составили около 95 размещенных торгов на общую сумму около 188 млн рублей.

Крупнейшие закупки иностранного инженерного ПО – с начальной ценой свыше 100 млн рублей – совершают, в основном, госкорпорации, такие как «Росатом», «Ростех», «Газпром» и их дочерние предприятия. Самую крупную единовременную закупку иностранного ПО за полгода произвела дочка «Росатома» компания «Атомкомплект». За 549,8 млн рублей она заключила договор с «Неолант» на поставку лицензий и оказание услуг техподдержки ПО Intergraph. В числе крупнейших закупок также – тендер на поставку продуктов Siemens с начальной ценой в 290 млн рублей для «АК им. С.В. Ильюшина».

Отечественный софт не может в полной мере закрыть все потребности проектирования как в промышленности, так и в строительстве, отметил в разговоре с TAdviser Денис Маринич, директор департамента САПР/ГИС компании Softline, говоря о причинах сложившейся ситуации с импортозамещением. На протяжении последних 25 лет российские компании активно использовали зарубежное ПО и накопили огромный интеллектуальный багаж данных, который практически не поддается переводу или адаптации отечественными продуктами, считает он.

Денис Мариненков, директор дивизиона инженерных моделей ГК «Неолант», считает, что некорректно утверждать, что российские заказчики неактивны в импортозамещении: у них не всегда есть возможность выбора. На российском рынке ПО сложилась ситуация, когда основная часть инженерных программных продуктов, необходимых для выполнения сложных технических расчетов, действительно разработана за рубежом, отмечает он. В пример он привел ПО, использующееся в геологии и разработке месторождений.

| | Есть много примеров, когда одно импортное решение по функционалу покрывается только совместным применением нескольких российских аналогов. Но для этого заказчик должен поменять технологическую цепочку, встроить в свои бизнес-процессы несколько новых продуктов, обеспечить их интеграцию и совместное взаимодействие. Это деньги, время и опытные специалисты, которых не всегда хватает на российском рынке, - рассуждает представитель «Неолант». - Переход на новый российский инженерный комплекс, даже если он дешевле, – непростая задача. Этот факт дает потенциальному заказчику формальную причину отказаться от отечественной разработки в пользу зарубежного ПО. | |

Денис Мариненков добавил, что переход на новый программный продукт – это также переучивание людей, потеря времени, денег и, самое страшное, – снижение производственных темпов и высокие риски ошибочных решений в новом ПО. Не все заказчики к этому готовы, поэтому продолжают покупать импортное ПО, считает он.

Мнение коллеги из «Неолант» разделяет Анастасия Морозова, гендиректор Autodesk в России.

| | Компании обучили сотрудников работе с продуктом, у сотрудников выработались определенные привычки, уже созданы большие наработанные базы и архивы, получены практики по включению новых сотрудников в процесс работы. Для того, чтобы все это сломать и переключиться на новый софт, даже близкий по сути, необходимы и огромные инвестиции, и существенные изменения внутри компании, которыми нужно управлять, и, что крайне важно – нужно четко понимать, для чего ломается то, что уже давно и успешно работает, - полагает Морозова. | |

Гендиректор «Аскон» Максим Богданов отмечает, что есть задачи, которые пока не закрываются отечественными продуктами, однако даже в этом случае есть масса возможностей для их использования. На замену зарубежного инженерного ПО, по его мнению, предприятие толкает экономическая целесообразность и соображения безопасности. Экономической целесообразностью руководствуются, как правило, рыночные, коммерческие предприятия по трем основным причинам, считает Богданов: «значительное увеличение стоимости владения зарубежным ПО и новых рабочих мест вследствие изменения валютного курса; переход ряда зарубежных вендоров от продажи лицензий к неблагоприятной с точки зрения заказчиков модели подписки; санкции, существующий риск отказа в поддержки зарубежного ПО».

По мнению Богданова, с крупными промышленными корпорациями, большинство из которых связано с государством, экономический фактор не работает: десятки лет они вкладывались во внедрение зарубежных САПР и PLM-систем и пока не испытывают недостатка в средствах на ИТ. Зарубежное ПО здесь закупается в больших объемах и на несколько лет вперед.

Гендиректор «Аскон» добавил, что и фактор безопасности пока действует слабо, за исключением случаев включения в санкционный список и затруднений проведения обновления. Регламент применения импортного ПО в закрытых контурах не ужесточен, принудительная мотивация в виде давления со стороны госорганов, контроля закупок, тоже отсутствует, говорит он. Чтобы был реальный результат — надо выстраивать долгосрочную политику с прицелом на 20 лет вперед, считает Богданов.

Разговоры об импортозамещении ПО, включая инженерное, ведутся с 2014 года и предпринимаются различные шаги, чтобы ускорить этот процесс. Признавая, что существующее отечественное ПО способно закрыть не все инженерные задачи и выдвигают инициативы по проектам разработки решений с более широкими возможностями.

Финансирование подобных инициатив оценивается в крупные суммы. Так, в 2014 году Казанский авиационный институт (КНИТУ-КАИ им. Туполева), МГТУ им. Баумана и республика Татарстан объявили[15] о создании консорциума по разработке отечественных инженерных продуктов полного цикла, оценив необходимый объем финансирования из бюджета в 61,7 млрд рублей в период до 2021 года. В 2015 году российские компании-разработчики подавали[16] в Минкомсвязи заявки на госфинансирование разработки различных видов отечественного инженерного ПО.

По состоянию на середину 2016 года меры поддержки подобных мероприятий все еще находятся в стадии проработки. В июле первый замминистра промышленности и торговли РФ Глеб Никитин докладывал[17], что Минпромторг совместно с Минкомсвязи инициировали разработку проекта подпрограммы «Разработка отечественного инженерного программного обеспечения», которая объединит в себе комплекс мер, направленных на формирование и развитие в России инновационного и устойчивого рынка инженерного ПО, а также поддержку отечественных разработчиков.

2013: Прогноз IDC - рост продаж не более 15%

В России продолжается снижение роста промышленного производства, что негативно сказывается на потреблении программных продуктов автоматизированного проектирования (САПР), и аналитики IDC ожидают, что рост российского рынка инженерного программного обеспечения в 2013 году не превысит 15% по отношению к уровню 2012 года.

2012: Объем рынка $204,6 млн

Объем российского рынка инженерного ПО в 2012 году, по результатам исследования компании IDC, вырос на 20,2% в денежном выражении, по сравнению с 2011 годом и достиг $204,6 млн. Основная доля российского рынка в 2012 году находилась под контролем крупных международных поставщиков.

Инвестиции в строительную отрасль и промышленное производство стали основными факторами роста российского рынка инженерного программного обеспечения в 2012 году. Положительное влияние на рынок оказала и возникшая в крупных предприятиях необходимость в автоматизации и оптимизации управления площадями и инфраструктурой.

По более ранним прогнозам IDC, объем российского рынка инженерного программного обеспечения должен был увеличиться в 2012 году на 18% по отношению к уровню 2011 года за счет продолжения инвестиции в промышленное производство и строительство. По прогнозам компании Softline, наоборот, к концу 2012 года ожидался больший рост рынка, нежели в 2011, что, по мнению Алексея Сидорова, руководителя направления машиностроение департамента САПР\ГИС Softline, связано с установлением политической стабильности в стране.

По оценкам генерального директора РТС Россия Александра Тасева, на 2012 год рост отдельных отраслей машиностроения ожидался выше, чем средние 18%.

«Например транспорт и ВПК будут развиваться быстрее за счет государственных инвестиционных программ. Будут также расти инфраструктурные проекты, в частности, железнодорожный транспорт благодаря проведению крупных мероприятий на территории России. К тому же многие руководители промышленных предприятий стали осознавать преимущества для бизнеса, которые приносят PDM (PLM) системы. Это понимание может привести к дальнейшему росту», - прогнозировал эксперт.

2011

Объем рынка $162 млн (+23,8%)

По данным IDC, российский рынок инженерного программного обеспечения в 2011 году вырос на 23,8% в денежном выражении по сравнению с предыдущим годом и достиг $162 млн. Большинство опрошенных TAdviser участников рынка согласились с такой оценкой.